Source de l'image : The Motley Fool.

Huntington Ingalls Industries Inc (NYSE:HII)Appel sur les résultats du 1er trimestre 20216 mai 2021, 9h00 HE

Contenu:

Remarques préparées :

Opérateur

Mesdames et messieurs, merci d'être là et bienvenue à la conférence téléphonique sur les résultats du premier trimestre 2021 de Huntington Ingalls Industries. [Instructions de l'opérateur]

Je voudrais maintenant passer la parole à Dwayne Blake, vice-président des relations avec les investisseurs. Monsieur Blake, vous pouvez maintenant commencer.

Dwayne Blake -- Vice-président, Relations avec les investisseurs

Merci. Bonjour et bienvenue à la conférence téléphonique sur les résultats du premier trimestre 2021 de Huntington Ingalls Industries. Nous accueillons aujourd'hui Mike Petters, président et chef de la direction; Chris Kastner, vice-président exécutif et chef de l'exploitation ; et Tom Stiehle, vice-président exécutif et directeur financier. Pour rappel, les déclarations faites dans l'appel d'aujourd'hui qui ne sont pas des faits historiques sont considérées comme des déclarations prospectives et sont faites conformément aux dispositions de la sphère de sécurité de la loi fédérale sur les valeurs mobilières. Les résultats réels peuvent différer. Veuillez vous reporter à nos documents déposés auprès de la SEC pour une description de certains des facteurs susceptibles d'entraîner un écart important entre les résultats réels et les résultats anticipés.

Également dans les remarques d'aujourd'hui, Mike, Chris et Tom feront référence à certaines mesures non conformes aux PCGR. Les rapprochements de ces paramètres avec les mesures PCGR comparables sont inclus dans l'annexe de notre présentation des résultats qui est publiée sur notre site Web. Nous prévoyons d'aborder les diapositives de présentation affichées lors de l'appel pour compléter nos commentaires. Veuillez accéder à notre site Web à huntingtoningalls.com et cliquez sur le lien Relations avec les investisseurs pour voir la présentation ainsi que notre communiqué sur les résultats.

Sur ce, je passe la parole à notre président et chef de la direction, Mike Petters. Mike?

Mike Petters -- Président et chef de la direction

Merci, Dwayne. Bonjour à tous et merci de vous joindre à nous pour l'appel d'aujourd'hui. J'espère que tout le monde reste en bonne santé et en sécurité. Permettez-moi maintenant de partager quelques faits saillants du trimestre, en commençant par la troisième diapositive de la présentation. Les ventes de 2,3 milliards de dollars pour le trimestre étaient légèrement supérieures à celles de 2020. Le BPA dilué était de 3,68 $ pour le trimestre et le BPA ajusté des pensions était de 3,56 $, contre 2,43 $ en 2020. Les nouveaux contrats attribués au cours du trimestre étaient d'environ 5,3 milliards de dollars, ce qui a entraîné un carnet de commandes record de environ 49 milliards de dollars, dont environ 25 milliards de dollars sont financés. Chris apportera de la couleur sur quelques-unes des principales récompenses du trimestre lors de son allocution. Déplacement vers des activités à Washington. Nous avons été ravis que le résumé récemment publié de la demande de budget du président pour l'exercice 2022 affirme que le maintien de la puissance navale américaine est essentiel pour rassurer les alliés et signaler la résolution des États-Unis à des adversaires potentiels.

Il convient de noter que le résumé du budget cite la poursuite de la recapitalisation de la flotte de sous-marins de missiles balistiques stratégiques du pays, l'investissement dans des systèmes télécommandés et autonomes et le financement du programme de sous-marins d'attaque de nouvelle génération. Et nous sommes impatients de comprendre les détails du budget pour ces priorités de sécurité nationale et d'autres lorsque ces informations seront disponibles, ainsi que les niveaux de financement demandés pour le ministère de l'Énergie et le ministère de la Sécurité intérieure. Nous sommes également impatients de travailler en étroite collaboration avec le Congrès alors que la demande de budget du président de l'exercice 22 est examinée au cours du cycle législatif en cours.

En ce qui concerne les actions de mise en forme du portefeuille au cours du trimestre, nous avons finalisé la vente annoncée précédemment de nos activités pétrolières et gazières et également finalisé la contribution du chantier naval de San Diego à Titan Acquisition Holdings en échange d'une participation ne donnant pas le contrôle dans ce fournisseur leader de réparation navale et de maintien de flotte. prestations de service. La conclusion de ces transactions accentue l'orientation de notre activité Solutions techniques vers des domaines où nous pensons que nos capacités uniques et nos relations étroites avec nos clients entraîneront une forte croissance organique des revenus et une expansion des marges. Et alors que je m'apprête à conclure, je suis très satisfait du rythme d'exploitation atteint par l'équipe, qui a mené à un troisième trimestre consécutif d'exécution de programmes et de résultats financiers solides. Et je suis très confiant que notre force, notre agilité et notre élan positif résultant de la résistance aux impacts de COVID-19 serviront de catalyseur clé pour nous aider à tirer parti de notre carnet de commandes historique, à générer un solide flux de trésorerie disponible et à créer une valeur durable à long terme pour notre actionnaires, clients et employés.

Avant de passer la parole à Chris, permettez-moi de faire quelques commentaires sur notre récent changement de direction. Après avoir été président d'Ingalls depuis 2014 et avec plus de 40 ans de service, Brian Cuccias a pris sa retraite le 1er avril. La carrière de Brian chez Ingalls a été remarquable et HII a vraiment bénéficié de son leadership. À compter du 1er avril, Kari Wilkinson a succédé à Brian en tant que nouveau président d'Ingalls et relèvera de Chris. Kari s'est révélée être une dirigeante stratégique et visionnaire axée sur l'excellence opérationnelle, et je suis extrêmement convaincu qu'Ingalls est entre de très bonnes mains.

Et maintenant, je vais passer la parole à Chris pour quelques remarques sur les opérations. Chris ?

Christopher D. Kastner - Vice-président exécutif et chef de l'exploitation

Merci, Mike, et bonjour à tous. Sur le plan opérationnel, nous avons connu un trimestre solide, faisant des progrès constants dans nos programmes de construction navale et de solutions techniques. Sur ce, permettez-moi de partager quelques attributions de contrats clés et les faits saillants programmatiques des secteurs d'activité pour le trimestre. Chez Ingalls, l'équipe a obtenu un contrat de services d'ingénierie et de soutien du cycle de vie pour le programme LPD d'une valeur cumulée d'environ 214 millions de dollars. La portée des travaux comprend la gestion des modifications techniques, la gestion de la chaîne d'approvisionnement, la formation pour les nouveaux systèmes de bord et l'exécution des disponibilités après livraison. En ce qui concerne l'état du programme, LHA huit Bougainville a atteint une étape d'achèvement de 25 % au cours du trimestre, et l'équipe reste concentrée sur le maintien de solides performances en matière de coûts et de calendrier pour soutenir les étapes de production prévues.

Sur le programme DDG, l'équipe reste concentrée sur les préparatifs du lancement du DDG 125 Jack H. Lucas et les essais en mer du DDG 121 Frank E. Peterson, Jr., tous deux prévus pour le second semestre de cette année. Et sur le programme LPD, le LPD 28 Fort Lauderdale reste sur la bonne voie pour terminer les essais en mer plus tard cette année. Et LPD 29, Richard M. McCool, Jr., reste dans les délais pour un lancement au début de l'année prochaine. L'équipe d'Ingalls travaille également en étroite collaboration avec la Marine pour mettre sous contrat les LPD 32 et 33, ainsi que le LHA neuf. Cette approche d'acquisition groupée est la méthode la plus abordable pour acheter ces navires. Et une fois terminé, il offre des économies prévisibles à la Marine. À Newport News, l'équipe a remporté un contrat de 3 milliards de dollars pour le ravitaillement en carburant et la révision complexe du CVN 74 USS John C. Stennis, et a également reçu une modification de contrat pour la construction du 10e sous-marin de classe Virginia Block V. Ces récompenses clés sont des éléments de base supplémentaires pour un carnet de commandes record, qui s'élève désormais à près de 49 milliards de dollars. Passant au statut de programme, le CVN 79 Kennedy est terminé à environ 81 %.

L'équipe est en train de finaliser les plans pour répondre aux exigences de livraison en une seule phase tout en continuant à se concentrer sur l'achèvement des compartiments et les étapes clés des tests initiaux. Le CVN 73 USS George Washington est achevé à environ 87 % et continue de progresser, l'équipage ayant récemment commencé à remonter à bord du navire. Il s'agit d'une autre étape clé prise en charge par la nouvelle livraison à la Marine prévue pour l'année prochaine. Dans le cadre du programme VCS, le SSN 794 Montana poursuit les activités du programme de test en préparation de la livraison à la Marine prévue plus tard cette année. De plus, le SSN 796 New Jersey reste sur la bonne voie pour atteindre le jalon de flottement comme prévu au second semestre de cette année. Chez Technical Solutions, l'équipe a remporté plusieurs prix clés au cours du trimestre. Cela comprenait une flotte de 175 millions de dollars à remettre en concurrence et un poste sur un contrat Naval Information Warfare Center Pacific, ISR et cybersécurité IDIQ.

De plus, la production des premiers modules Orca XLUUV est en cours dans notre centre d'excellence des systèmes sans pilote. Environ 75 % de tous les composants structurels ont été fabriqués et l'assemblage a commencé avec la livraison finale de l'unité au plan de Boeing plus tard cette année. Et enfin, notre activité de services nucléaires et environnementaux continue de très bien performer avec de solides performances dans nos contrats du département de l'énergie à Los Alamos, Nevada et Savannah River.

Je vais maintenant passer l'appel à Tom pour quelques remarques sur les finances. À M?

Thomas E. Stiehle -- Vice-président exécutif et directeur financier

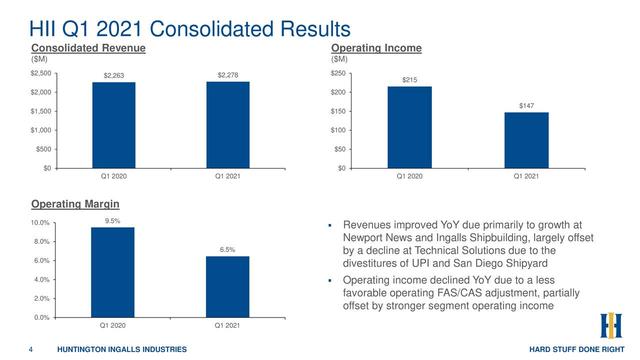

Merci Chris et bonjour. Aujourd'hui, je passerai brièvement en revue nos résultats du premier trimestre. Pour plus de détails sur les résultats sectoriels, veuillez vous reporter au communiqué sur les résultats publié ce matin et affiché sur notre site Web. En commençant par nos résultats consolidés sur la diapositive quatre de la présentation, nos revenus du premier trimestre de 2,3 milliards de dollars ont augmenté de moins de 1 % par rapport à la même période l'an dernier. Cela s'explique principalement par la croissance de Newport News et d'Ingalls qui a été largement compensée par une baisse de Technical Solutions en raison des désinvestissements associés aux actions de façonnage du portefeuille que nous avons prises. Le bénéfice d'exploitation sectoriel pour le trimestre de 191 millions de dollars a augmenté de 35 millions de dollars par rapport au premier trimestre 2020 et la marge d'exploitation sectorielle, de 8,4 %, a augmenté de 149 points de base. L'amélioration a été stimulée par des départs à la retraite à risque plus élevé chez Ingalls et une amélioration des performances chez Solutions techniques. Le bénéfice d'exploitation pour le trimestre de 147 millions de dollars a diminué de 68 millions de dollars par rapport au premier trimestre de 2020 et la marge d'exploitation de 6,5 % a diminué de 35 points de base.

Ces diminutions sont principalement dues à un ajustement FAS/CAS opérationnel moins favorable, partiellement compensé par des résultats opérationnels sectoriels plus solides par rapport à l'année précédente. Le taux d'imposition au cours du trimestre était d'environ 15 %, contre environ 20 % au premier trimestre de 2020. La baisse du taux d'imposition est principalement due à la cession de nos activités pétrolières et gazières ainsi qu'à la comptabilisation de crédits d'impôt R&D pour le l'année en cours et les périodes précédentes. Le bénéfice net du trimestre s'est établi à 148 millions de dollars, contre 172 millions de dollars au premier trimestre de 2020. Le bénéfice dilué par action du trimestre s'est établi à 3,68 dollars, contre 4,23 dollars au premier trimestre de 2020. Hors impact des régimes de retraite, le bénéfice dilué par action du trimestre étaient de 3,56 $ par rapport à 2,43 $ au premier trimestre de 2020. Passons à la diapositive cinq de la présentation. Les flux de trésorerie d'exploitation se sont élevés à 43 millions de dollars au cours du trimestre et les dépenses en immobilisations nettes se sont élevées à 59 millions de dollars ou 2,6 % des revenus, ce qui a entraîné des flux de trésorerie disponibles de 16 millions de dollars négatifs.

Cela se compare à des flux de trésorerie d'exploitation de 68 millions de dollars et à des dépenses en immobilisations nettes de 66 millions de dollars et à des flux de trésorerie disponibles de 2 millions de dollars au premier trimestre de 2020. Les contributions en espèces à notre régime de retraite et à d'autres avantages postérieurs à l'emploi se sont élevées à 72 millions de dollars au cours du trimestre, dont 60 millions de dollars. millions étaient des cotisations discrétionnaires à nos régimes de retraite qualifiés. Au cours du premier trimestre, nous avons versé des dividendes de 1,14 $ par action ou 46 millions de dollars. Comme indiqué lors de notre appel aux résultats du quatrième trimestre, nous avons réinitialisé les rachats d'actions plus tôt cette année et continuons de considérer le retour des flux de trésorerie disponibles excédentaires via les rachats d'actions comme faisant partie intégrante de notre stratégie d'allocation du capital à long terme. Au cours du trimestre, nous avons racheté environ 292 000 actions à un coût d'environ 50 millions de dollars. Passons à la retraite.

Avec l'adoption de l'American Rescue Plan Act, nous avons revu les perspectives de retraite sur cinq ans que nous avions fournies lors de notre dernier appel sur les résultats et continuons de croire que cela reste le point de vue le plus approprié. En raison de la nature limitée de nos contributions projetées et de l'impact d'une moindre sensibilité à la trésorerie avec la mise en œuvre de la sphère de sécurité, l'adoption de la législation n'a pas d'impact significatif sur nos perspectives. Nous prévoyons de fournir une mise à jour des attentes en matière de retraite à court terme lors de notre appel du troisième trimestre, conformément à notre cadence précédente. Passons à la diapositive 6 de la présentation. Les revenus d'Ingalls de 649 millions de dollars au cours du trimestre ont augmenté de 20 millions de dollars ou de 3,2 % par rapport à la même période l'an dernier, principalement en raison de la hausse des revenus du programme DDG. Le bénéfice d'exploitation d'Ingalls de 91 millions de dollars et la marge de 14 % au cours du trimestre ont augmenté par rapport au premier trimestre de 2020, principalement en raison d'un départ à la retraite à risque plus élevé sur LHA, qui était lié à l'étape d'achèvement de 25 % que Chris a mentionnée plus tôt.

Passons à la diapositive sept de la présentation. Les revenus de Newport News de 1,4 milliard de dollars au cours du trimestre ont augmenté à 66 millions de dollars ou 4,9 % par rapport à la même période l'an dernier en raison de revenus plus élevés dans la construction de porte-avions et de sous-marins ainsi que dans les services de soutien à la flotte. Le bénéfice d'exploitation de Newport News de 93 millions de dollars et la marge de 6,6 % au cours du trimestre ont légèrement diminué d'une année sur l'autre, principalement en raison d'un retrait à moindre risque sur CVN 73 RCOH, partiellement compensé par un retrait à risque plus élevé sur les bateaux VCS Block IV. Passons maintenant aux solutions techniques sur la diapositive huit de la présentation. Les revenus de Technical Solutions de 259 millions de dollars au cours du trimestre ont diminué de 18,3 % par rapport à la même période l'an dernier, principalement en raison des cessions de nos activités pétrolières et gazières dans le chantier naval de San Diego le 1er février de cette année, partiellement compensées par un trimestre complet de résultats d'Hydroid, qui a été acquis à la fin du premier trimestre de 2020. Le bénéfice d'exploitation de Solutions techniques de 7 millions de dollars au cours du trimestre se compare à une perte au premier trimestre de 2020.

Cette évolution s'explique principalement par l'amélioration de la performance des secteurs Défense et Solutions fédérales et Services environnementaux nucléaires, ainsi que par un gain lié à la vente de nos activités pétrolières et gazières. Passons à la diapositive 9. Nous continuons de nous attendre à terminer l'année avec une marge d'exploitation stricte de l'immeuble de l'ordre de 7 % à 8 %, les importants événements de retraite à risque restants étant pondérés vers la fin de l'année. En outre, nous prévoyons que la marge de la construction navale pour le premier semestre 2021 se situera autour du point médian de notre fourchette de prévisions annuelles. Nous continuons de considérer le reste de nos prévisions pour 2021 comme appropriées, à l'exception du taux d'imposition effectif, que nous prévoyons désormais d'être d'environ 18 %.

Je vais maintenant passer l'appel à Dwayne pour les questions et réponses.

Dwayne Blake -- Vice-président, Relations avec les investisseurs

Merci Tom. [Instructions de l'opérateur] Opérateur, je vais vous confier la gestion des questions-réponses.

Questions et réponses:

Opérateur

[Instructions de l'opérateur] La première question vient de Carter Copeland de Melius Research. Veuillez continuer.

Carter Copeland -- Melius Research -- Analyste

Hey. Bon matin tout le monde. Mike, je me demandais si vous pouviez développer -- je veux dire que cela a été toute une série de défis qui vous ont été lancés au cours des derniers trimestres, mais le commentaire que vous avez fait sur le rythme de fonctionnement et la recherche, je suppose, d'une meilleure cadence là-bas, Je me demandais si vous pouviez développer cela et plus précisément quel type de paramètres d'exploitation vous examinez qui vous donne la conviction que c'est une tendance sur laquelle vous allez rester.

Mike Petters -- Président et chef de la direction

D'accord. Je pense, tout d'abord, Carter, que vous avez raison. Nous avons eu beaucoup de choses qui nous ont été lancées au cours des 12 derniers mois, et nous avons pris un assez bon coup de corps il y a un an avec la fréquentation par rapport à la pandémie. Et l'impact que cela a eu sur notre capacité à éliminer le risque, nous le reconnaissons au deuxième trimestre. Mais ce qui en est ressorti, c'est que nous avons stabilisé nos niveaux d'emploi. Nous avons stabilisé notre programmation. Nous avons en fait créé des mécanismes dans nos registres des risques afin de savoir où nous en sommes, où nous allons et où nous devons aller. Cela aide beaucoup que nous ayons cet arriéré sur lequel nous travaillons. Et là où nous en sommes maintenant, c'est que lorsque vous traversez une crise comme celle-ci en tant qu'équipe de direction, la connectivité, les outils que vous avez mis en place, l'innovation qui s'est produite, vous profitez de tout cela. Et au fur et à mesure que vous avancez, vous commencez à vous demander : « Qu'avons-nous réellement accompli ? Quand on a commencé au début de la pandémie en pensant qu'il fallait préserver les 25 000 personnes qu'on venait d'embaucher au cours des cinq dernières années dans notre effectif, on l'a fait. Nous avons en fait embauché entre 5 000 et 6 000 personnes depuis le début de la pandémie.

C'est assez créatif et innovant, si vous voulez. Et c'est le -- et nous avons encore des plans d'embauche assez solides pour l'avenir. Nos taux de cas sont aujourd'hui inférieurs à ce qu'ils étaient depuis l'été dernier. C'est à l'intérieur de notre cour. Et le volume de la quarantaine aujourd'hui est inférieur à ce qu'il était vraiment depuis que cela a commencé. Nous avons en fait administré des vaccins à -- nous avons administré des vaccins à environ 1/3 de nos effectifs en plus d'être largement disponibles pour le reste des employés qui les reçoivent sans passer par nous. Et donc nous voyons un rythme assez régulier maintenant. Nos gens sont au travail. Ils sont fiancés. Nous comprenons ce qui doit être fait, et nous faisons réellement avancer les choses. Je pense que le changement où nous avons déplacé Chris au poste de directeur de l'exploitation et créé vraiment plus de bande passante de gestion sur la façon dont nous gérons ce risque à l'avenir et comment nous assurons-nous que nous faisons ce que nous avons dit que nous allions faire a vraiment aidé. Et donc je ne sais pas, je suppose que je suis là depuis longtemps, mais je me sens vraiment bien là où nous en sommes en ce moment en termes de faire ce que nous avons dit que nous allions faire.

Carter Copeland -- Melius Research -- Analyste

D'accord. Et puis juste comme un suivi rapide. Il y a évidemment beaucoup de discussions macroéconomiques sur l'inflation et les impacts inflationnistes. Lorsque vous regardez, du moins en ce qui concerne votre travail à prix fixe, y a-t-il une exposition aux coûts dont vous surveillez l'existence ? Ou n'est-ce pas significatif à ce stade? Comment devrions-nous penser à cela?

Mike Petters -- Président et chef de la direction

Oui. Carter, je vais laisser Tom prendre celui-là et le laisser vous parler de ce que nous voyons là-bas.

Thomas E. Stiehle -- Vice-président exécutif et directeur financier

Bonjour Carter. Oui. Donc, par rapport à l'inflation, nos contrats, à beaucoup plus long terme, nous avons l'avantage ici avec des contrats à long terme à partir d'un horizon de planification et de l'arriéré que nous avons pour planifier notre entraînement. Nous avons donc un site en ce qui concerne les matériaux dont nous avons besoin. De plus, lorsque nous rassemblons des propositions et les contrats que nous ramenons à la maison, nous voulons généralement voir ces bons de commande en place, le soutien par des propositions et un engagement peu de temps après l'attribution. Donc, ce que nous voyons, et j'ai parlé des chantiers cette semaine en fait sur ce point. Nous ne constatons pas une énorme inflation dans nos achats, et nous n'avons aucun problème à alimenter les chantiers d'un point de vue matériel. Nous constatons qu'à mesure que nous recevons de nouvelles citations, la durée de validité des citations est courte. Je pense que les sous-traitants restent légers sur leurs engagements. Mais par rapport à nos contrats et à nos performances, nous ne voyons pas d'impact pour le moment.

Carter Copeland -- Melius Research -- Analyste

D'accord. Merci beaucoup, messieurs.

Mike Petters -- Président et chef de la direction

Tu paries.

Opérateur

Merci. Nous prenons la question suivante de la ligne de Myles Walton d'UBS. Veuillez continuer.

Myles Walton -- UBS -- Analyste

Merci. Bonjour, vous tous. J'espérais, Chris, que vous pourriez clarifier le contrat groupé LPD que vous avez mentionné, la taille, le calendrier, et si c'est plus pour générer des gains d'efficacité. Ou pourrait-il y avoir également une augmentation des niveaux de travail par rapport à votre plan à moyen terme ?

Christopher D. Kastner - Vice-président exécutif et chef de l'exploitation

Oui. Tout cela est donc contenu dans les prévisions de 3 % dont nous avons parlé du point de vue de la croissance. Les avantages du bundle sont assez clairs. Lorsque vous pouvez commander ces trois navires ensemble et ordonner le travail de manière efficace, vous allez absolument réaliser des économies. C'est donc quelque chose que nous appuyons. C'est quelque chose que nous collaborons très étroitement avec la Marine. Si nous ne sommes pas en mesure d'y parvenir, nous obtiendrons progressivement ces navires sous contrat. Ce ne sera tout simplement pas aussi efficace.

Myles Walton -- UBS -- Analyste

Quelle serait la taille du faisceau de ces trois ?

Christopher D. Kastner - Vice-président exécutif et chef de l'exploitation

C'est environ 5,5 milliards de dollars, potentiellement.

Myles Walton -- UBS -- Analyste

D'accord. Et juste une clarification pour Tom. La marge séquentielle au 2T compte tenu du 1H devrait se situer au milieu de la fourchette. Pouvez-vous expliquer peut-être pourquoi la réduction est si importante à six - mi-6 environ ?

Thomas E. Stiehle -- Vice-président exécutif et directeur financier

Sûr. Comme je l'ai relayé dans mes commentaires, dans mes commentaires d'ouverture, il n'y a pas énormément de jalons que nous avons en Q2, Q3. C'est juste une année de rythme en ce moment. Nous surveillons donc le volume d'affaires aux taux de réservation actuels que nous avons en ce moment. Nous pensons que le premier semestre de l'année arrivera vers le milieu de la prévision. Et puis nous avons des jalons dans la seconde moitié de l'année qui, s'ils sont retirés, ajoutent un certain potentiel là-bas. Mais évidemment, nous devons arrondir cela au fur et à mesure que l'année expire.

Myles Walton -- UBS -- Analyste

D'accord. Bien. Merci.

Opérateur

Merci. La prochaine question est de la lignée de Doug Harned de Bernstein.

Doug Harned -- Bernstein -- Analyste

Bonjour. Merci.

Christopher D. Kastner - Vice-président exécutif et chef de l'exploitation

Bonjour.

Doug Harned -- Bernstein -- Analyste

Nous avons vu beaucoup de plans de construction navale de la Marine dans les versions 500 et plus. Et le CNL semble être revenu à une sorte d'objectif de 355 navires. Mais même cet objectif n'a pas été facile à atteindre et le mélange semble très incertain. Alors Mike, quand vous pensez à la planification dans cet environnement, comment faites-vous ? Comment pensez-vous des investissements à long terme et où voulez-vous vous asseoir compte tenu de tout le flux autour des plans de construction navale?

Mike Petters -- Président et chef de la direction

Merci Doug. C'est une excellente question. C'est quand nous nous débattons beaucoup, est-ce que nous y pensons de la bonne façon ? Je pense qu'au niveau macro -- au niveau supérieur, ce que nous voyons, c'est que le plan d'exécution de la construction navale suit un rythme beaucoup plus long que les plans théoriques de construction navale. Comme un plan de 30 ans sort, je ne sais pas, tous les deux ans. Mais les contrats, nous avons des navires en ce moment qui sont sous contrat pour livrer -- je veux dire, Doris Miller livre en 2032. Alors qu'est-ce que c'est, comme quatre plans de 30 ans d'ici là ? Nous examinons donc ces plans non pas tant que la précision du plan, mais plus sur l'intention du plan. Et ce que nous voyons dans l'intention du plan, vous avez reconnu qu'ils se déplacent un peu, mais ce que nous voyons dans ces mouvements, c'est peut-être vouloir passer à une marine qui a de nombreux navires, des navires plus rapides, peut-être plus petits des navires, des navires moins chers. Nos investissements vont donc dans ce sens. Maintenant, cela ne veut pas dire qu'ils ne vont pas construire de porte-avions ou de sous-marins parce que je pense qu'ils le font, mais ils vont vouloir construire des porte-avions plus efficacement.

Ils voudront construire des sous-marins plus efficacement. Ils voudront peut-être construire plus de sous-marins plus efficacement. En ce qui concerne les navires non nucléaires, les destroyers amphibies, les frégates, ce genre de plates-formes, ils passent soit par un changement de classe, soit par des changements de bloc. Et notre défi est d'être suffisamment agile pour répondre aux exigences des clients et de le faire aussi efficacement et efficacement que possible. Les investissements que nous réalisons dans nos installations sont donc conçus pour pouvoir le faire. Il s'agit d'investissements polyvalents et multiproduits. Nous ferons un investissement en capital à Ingalls qui s'appliquera à quatre classes de navires.

Nous ferons des investissements en capital à Newport News que vous pourrez utiliser pour des porte-avions ou des sous-marins. Et donc, c'est un peu la façon dont nous pensons à cela, par opposition au fait que nous devons faire un gros investissement pour choisir votre programme qui, dans trois ans, pourrait s'évaporer. Nous ne faisons pas cela. C'est donc en quelque sorte la façon dont nous avons dimensionné et pensé cet investissement générationnel que nous avons fait au cours des cinq dernières années environ, quelques milliards de dollars dans nos chantiers navals. Nous pensons que cela nous positionne très, très bien pour la direction que la -- que nous pensons que la Marine va finir par prendre. Et nous aurons probablement beaucoup de discussions pour savoir si c'est un sous-marin de plus ou un destroyer de moins, et tout ce genre de choses, mais cela signifie que nos investissements étaient toujours la bonne chose à faire.

Doug Harned -- Bernstein -- Analyste

Et pensez-vous que lorsque vous regardez vers l'avenir, comme vous le dites, des changements plus rapides, des navires plus petits dans certains -- dans un sens, cela peut plutôt l'ouvrir à d'autres concurrents -- poster à vous et à General Dynamics. Et nous l'avons vu avec la frégate LCS. Je veux dire, prévoyez-vous un moment? Évidemment, c'est une façon dont la structure concurrentielle de cette industrie pourrait changer à cause de ces navires plus petits, plus rapides et différents?

Mike Petters -- Président et chef de la direction

Je veux dire, je ne sais pas, Doug, je suppose, peut-être. Mais je dirais que je déconseillerais à quiconque de considérer cette question comme une question binaire, c'est-à-dire l'une ou l'autre. Ce sera une sorte de transformation spécifique à la gamme de produits. La plupart des chantiers navals du pays fabriquent un produit. Nos chantiers navals construisent des classes -- plusieurs classes. Nous construisons quatre classes de navires à Ingalls. Nous construisons des porte-avions et des sous-marins à Newport News et nous faisons le plein et tout ce genre de choses. Nous fabriquons donc plusieurs classes de navires dans notre chantier naval. Nous pensons que cela nous sert assez bien quelle que soit la direction que prendra l'avenir. Et si l'environnement devient plus compétitif, qu'il en soit ainsi. Nous sommes heureux de concourir.

Doug Harned -- Bernstein -- Analyste

Super. Merci.

Opérateur

Merci. La question suivante vient de Ron Epstein de Bank of America. Veuillez continuer.

Ron Epstein -- Bank of America -- Analyste

Oui. Bonjour les gars.

Mike Petters -- Président et chef de la direction

Bonjour.

Ron Epstein -- Bank of America -- Analyste

Pouvons-nous parler un peu peut-être du secteur des services. Les marges du trimestre étaient, quoi, de 2,7 % et les marges cibles sont de 3 % à 5 %. Qu'est-ce qui y pousse? Comment pensez-vous à cela?

Thomas E. Stiehle -- Vice-président exécutif et directeur financier

Alors je vais prendre ça. Ross, c'est Tom ici. Donc quelques choses. Nous avons guidé de 3% à 5%. Vous avez raison, c'est un trimestre de 2,7 %. À l'heure actuelle, nous avons constaté un léger manque de volume là-bas alors que nous attendons les récompenses et les ventes qui accompagnent ces récompenses pour l'année. Rien qu'avec le COVID et puis les annonces d'où on en est dans certaines recomcompétitions, c'est juste un peu de retard par rapport à une guidance de 3% à 5%. Mais l'année est encore devant nous, nous n'avons pas changé nos orientations. Nous pensons que TS sera à la fin de l'année.

Christopher D. Kastner - Vice-président exécutif et chef de l'exploitation

Ron, je peux ajouter quelque chose. Il y a - dans notre comptabilité des capitaux propres par rapport à l'espace nucléaire, le calendrier de certains d'entre eux est prévu vers les deuxième et quatrième trimestres. Donc, vous voyez - vous ne voyez généralement pas cela se produire au premier trimestre. C'est donc un peu grumeleux, et nous commençons généralement léger.

Ron Epstein -- Bank of America -- Analyste

J'ai compris. J'ai compris. Et puis une question pour Mike. Lorsque vous envisagez le moyen terme, appelons-le, quelles sont les plus grandes opportunités que vous essayez de planifier maintenant ? Je veux dire que c'est peut-être un suivi de la question de Doug. Alors que vous positionnez l'entreprise, quel est le gros poisson que vous voulez attraper, disons, appelez-le, trois, quatre, cinq ans plus tard ?

Mike Petters -- Président et chef de la direction

Alors dans la construction navale, je pense qu'on va commencer par ça. Je pense que s'il y a une expansion d'une gamme de produits, disons -- et il y a eu des discussions sur la capacité de l'industrie à soutenir l'expansion, disons, de la gamme de produits sous-marins, nous voulons certainement pouvoir en tirer pleinement parti . De la même manière, si la Marine veut s'étendre dans l'espace des frégates, nous voulons être en mesure de l'aider si nous devons pouvoir aller le faire. Et puis je pense que c'est l'engagement sur la planification et la conception pour. Alors que se passe-t-il dans le futur des amphibies ? C'est probablement à moyen ou à long terme, probablement pas à court ou à moyen terme. Et que se passe-t-il avec le transporteur ? Est-ce que -- y aura-t-il -- le CVN 82 va-t-il être conçu pour être abordable et allons-nous nous y engager ? Je veux dire, franchement, le CVN 82 est un vaisseau qui commence à apparaître ici. Je veux dire, c'est - vous passez un contrat en 27 ou 28. Donc, assurez-vous que cela reste sur la bonne voie. C'est un peu la façon dont nous envisageons les choses dans le domaine de la construction navale.

Dans l'espace des solutions techniques, nous avons fait un gros investissement dans les systèmes sans pilote. Et l'expansion de l'activité sans pilote, je pense, est quelque chose que maintenant que nous avons fait cet investissement et que nous avons le portefeuille, c'est à nous de nous assurer que nous captons cette expansion. De tous les postes budgétaires que je vois là-bas, le poste budgétaire sans pilote connaîtra probablement le pourcentage de croissance le plus élevé au cours des cinq prochaines années, à mon avis. Nous avons établi notre - comme Chris y a fait allusion il y a une minute, nous avons établi notre position en tant que chef de file du ministère de l'Énergie, et il y a beaucoup de travail là-bas qui doit être fait.

Et nous poursuivons tout cela de manière très agressive. Nous pensons que c'est un très bon endroit pour nous. Cela tire parti de la capacité que nous avons dans notre secteur de la construction navale, mais cela donne accès à un autre client. Et nous avons très bien réussi avec cela, et nous cherchons à continuer à développer cela. Et puis l'espace ISR, où nous avons vraiment bien fait et nous nous attendons à bien faire à l'avenir. Nous examinons donc cela. Cela dépend en quelque sorte de la capacité en fonction des besoins de capacité de nos clients, mais c'est en quelque sorte notre façon de penser. Où pensons-nous que nos clients voudront être dans trois à cinq ans ? Et comment s'assurer d'y arriver et de les aider à y arriver?

Ron Epstein -- Bank of America -- Analyste

Super. Merci.

Mike Petters -- Président et chef de la direction

Tu paries.

Opérateur

Merci. La question suivante vient de George Shapiro de Shapiro Research. Veuillez continuer.

George Shapiro -- Recherche Shapiro -- Analyste

Oui. Si vous -- Tom, si vous pouviez fournir les VAC. Et est-il juste que le pick-up sur le LHA huit était probablement de 35 millions de dollars environ?

Thomas E. Stiehle -- Vice-président exécutif et directeur financier

Donc un peu - Bonjour, George, un peu de couleur là-dessus, c'est que 86 millions de dollars étaient en hausse, et c'était le plus favorable. 36 millions de dollars correspondaient alors à 50 millions de dollars nets. À travers les chantiers, c'était environ 90/10 à Ingalls. Les seuls moteurs significatifs à la hausse étaient les huit LHA. Nous ne donnons généralement pas de conseils ou d'informations sur un quart de travail spécifique. Donc, 35 millions de dollars, c'est un peu lourd là-bas. Ingalls a eu un bon trimestre au-dessus de la LHA, atteignant le jalon de 25% de navires complets où ils réévaluent le risque et ils relancent l'EAC. Ils avaient une proposition de changement qui définit. Ils se sont concentrés sur la gestion des coûts là-bas. Donc, dans l'ensemble, ce fut un bon trimestre pour Ingalls. Il n'y avait pas d'autres avantages ou inconvénients importants que je soulignerais probablement ici.

George Shapiro -- Recherche Shapiro -- Analyste

Oui oui oui. Tom, si 35 millions de dollars, c'est un peu lourd. I mean just on the rough numbers you gave, it would imply about $45 million of favorable at Ingalls. So was there anything else you can specify? Or it's all spread across the board for, say, another $20 million, if $30 million was the LHA 8?

Thomas E. Stiehle -- Executive Vice President and Chief Financial Officer

Oui. The Q has the information on LHA 8. So when that pass out, you'll see that you're about $10 million heavy there. But as I say, the other aspects of it, change management, we've definitized the change down there, not only significant. And then just a good performance in LPD 28 is coming along and paying attention on cost. 14% high, so I wouldn't expect that going forward. But they cleaned up well, and they didn't get bid for the quarter. So that's where they landed.

George Shapiro -- Shapiro Research -- Analyst

And one quick one for Mike. Can you update us on the Block V submarines? I mean that was the one that you had some problems with as to where we stand right now.

Mike Petters -- President and Chief Executive Officer

Actually, the challenge we had in Q2 was on Block IV, George. And we've got a rhythm in Block -- we're establishing a rhythm in Block IV that's going to carry through and help us do really well on Block V. So I don't know, Chris, if you want to add to that?

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Yes, I can add on Block IV. We met some important milestones in the first quarter with Montana floating off in New Jersey, getting pressure all complete. Two important milestones on the balance of the year there for VCS Block IV, getting Montana delivered and getting New Jersey floated off. So we're watching those milestones very closely, good progress on Montana on getting ready for delivery. So we're optimistic on kind of the rhythm and the momentum on the Block IV contract right now.

George Shapiro -- Shapiro Research -- Analyst

D'accord. Merci beaucoup.

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Tu paries.

Opérateur

Merci. The next question comes from Richard Safran from Seaport Global. Please go ahead.

Richard Safran -- Seaport Global -- Analyst

Merci. Good morning, everybody.

Mike Petters -- President and Chief Executive Officer

Bonjour.

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Bonjour.

Richard Safran -- Seaport Global -- Analyst

So I've just been doing reading about the work. I wanted to ask you about the Ford. I've been reading about the work being done there. Based on that, Newport still doing work on things like the weapons elevators and there are other maintenance items, etc. I just wanted to know if you could discuss how the work on the Ford is progressing relative to your expectations, when you expect completion, and if there's been any commentary from the Navy about the level of satisfaction with your efforts so far.

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Oui. This is Chris, and I'll let or ex aircraft care program manager, Mike, talk about it after me. But yes, really positive interaction with the Navy on the Ford, weekly interaction on the Ford, especially on the weapons elevators. Got seven of those turned over, four of them will be done this summer. So really positive interaction. That work will go on for a while, but nothing -- not really material going forward. But yes, it's been positive. The Newport News team is performing very well. I think the Navy is very pleased with the performance of that ship right now.

Mike Petters -- President and Chief Executive Officer

And I'll just add, the Ford was at see as much as probably more than any other ship in the fleet last year. It's the training carrier for the East Coast. And the Navy will say, and they have said that they can quote you the number of traps, the number of launches the number of -- the tons of ordinance that they've moved on the weapons elevators, how easy it is to operate, how much power density changes from the Nimitz-class. I mean it is the centerpiece of -- the design is the centerpiece of the Navy strategy going forward. And the ship is coming together really well and then getting ready to go toward their shock trial. So all systems are green and full speed ahead.

Richard Safran -- Seaport Global -- Analyst

D'accord. And now I'd like to revisit this comment, you talked about -- your comments, you were making about the future of the Navy fleet. There was one program, I think, that was omitted and maybe it was deliberate. And there was talk of a replacement for the Ticonderogas. I was kind of wondering if you could just comment on the status of that program. I mean if you think that will ever materialize to a real opportunity. Or for example, do you think that Flight III with five, six is what you think is going to replace the Ticos?

Mike Petters -- President and Chief Executive Officer

I'm not sure I know how to handicap that. One of the first things I learned at the Academy 40 years ago was that there's countermeasures, and then there's counter-countermeasures, and there's counter-counter-countermeasures. And what happens is the technology races ahead at a speed that's a lot different than the build cycle of a ship. And so the question is what kind of platform are you going to need to work the technology? If you look at the Type three destroyer and you look at what they're trying to do with it, that ship is pretty full. And so is there a -- if the technology is going to require that kind of space and weight, then it probably needs something different to carry it forward. How we get there as an industry to design that and create the platform that has the margin, if you will, for future technological upgrades? I think the Navy is -- and the industry are having a pretty robust discussion about that right now. And I'm not sure I'm ready to handicap how it's going to turn out.

Richard Safran -- Seaport Global -- Analyst

D'accord. Merci beaucoup.

Mike Petters -- President and Chief Executive Officer

Tu paries.

Opérateur

Merci. The next question comes from Noah Poponak from Goldman Sachs. Please go ahead.

Noah Poponak -- Goldman Sachs -- Analyst

Hey. Good morning, everyone.

Mike Petters -- President and Chief Executive Officer

Good morning, Noah.

Noah Poponak -- Goldman Sachs -- Analyst

Just going back to the pace of margin through the year topic and the risk retirements and how they flow through. The shipbuilding margin, if I take out the net positive EAC in a lot of your history is in the zone of 6.5%. And the different guidance comments you've provided for first half and full year sort of imply 6.5% 2Q, 3Q and then stepping up in 4Q. So I guess it implies essentially no risk retirement events 2Q, 3Q, actually maybe even embedding something slightly negative. I just want to make sure that's what you're looking for, and I have that correct.

Thomas E. Stiehle -- Executive Vice President and Chief Financial Officer

Oui. I'll tell you, we are in the zone there. So between 6% and 7% would be the norm. 6.5% is a good estimate on your part. I'd tell you that the mix moves around at both yards as far as where the ships are. So as ships get either sold off or mature when they take a step up and/or you have new ships have started a lower booking rate that mix changes, I wouldn't read too much into that where we need to be from a plan perspective and against our guidance that we gave you there. So yes, I think you got that right.

Noah Poponak -- Goldman Sachs -- Analyst

Logique. And Tom, when you look to next year in 2022, do you have more risk retirement events or less or a similar amount?

Thomas E. Stiehle -- Executive Vice President and Chief Financial Officer

So we told you 7% to 8% this year, low 8% next year. We had mentioned that as we go forward, when Chris gave the guidance for Q4 in February, he had mentioned that, "Hey, this is a pacing year. And then as we get into '22 or '23, we'll see more ship deliveries." So there is the potential there and the plant has us moving upwards. And obviously, as the quarters kind of click off, we'll burn down that risk and we'll realize the -- those margin expansions that we've discussed.

Noah Poponak -- Goldman Sachs -- Analyst

Got it. And then just a clarification on the ARPA into pension cash flow inputs. Do the contribution and CAS recovery numbers you've provided previously literally not changed at all? Or it's just that those had come down enough that the change is going to be small relative to your total cash flows?

Thomas E. Stiehle -- Executive Vice President and Chief Financial Officer

Yes, it's been significant as far as the change. But if you do the math, there's something there, but we really don't want to chase it on a quarter-by-quarter basis. Since we strong over to safe harbor, we really kind of mitigated the CAS variability. And already, we're at unlimited contributions over the projection that Chris gave in February. Again, the max contribution was $80 million, half of that post-retirement benefits. So -- and then also, obviously, the projections on pension is going to be equally a function of the discount rate as that changes and then the planned performance. So between those three variables, we're not going to update every quarter here. We'll give you a look-see at Q3. That's the normal cadence for the remainder of the year in 2022. And then as '21 closes out, we'll give you a fresh look and a 5-year projection next February.

Noah Poponak -- Goldman Sachs -- Analyst

Ca a du sens. D'accord. Merci.

Opérateur

Merci. The next question comes from David Strauss from Barclays. Please go ahead.

David Strauss -- Barclays -- Analyst

Merci. Bonjour.

Mike Petters -- President and Chief Executive Officer

Bonjour.

David Strauss -- Barclays -- Analyst

Mike, you touched on the unmanned portfolio and the potential growth there in a couple of your comments. Could you size the revenue, your unmanned revenue now that sits within TS, what are reasonable kind of targets for that business could be over the next couple of years and when you would think about actually breaking it out so we can see what's going on there?

Mike Petters -- President and Chief Executive Officer

Oui. We haven't broken that out yet. And so we'll just -- we'll let you know when we're ready to break it out.

David Strauss -- Barclays -- Analyst

D'accord. I guess, in the first quarter, you did -- you had 5% growth at Newport, 3% at Ingalls. You're forecasting shipbuilding relatively flat to up a little bit this year, and then 3% from here. How should we think about the relative growth rate of Newport versus Ingalls, both this year and into the future?

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Oui. Yes, this is Chris. We don't break out the growth rate by the two shipyards. We have historically said that Ingalls is more flattish moving forward and a lot of the growth is coming from Newport News, but we don't give specific growth rates.

David Strauss -- Barclays -- Analyst

D'accord. I see if I can hit on one here. The R&D amortization, Tom, what potential impact could you guys be looking at there if that holds?

Thomas E. Stiehle -- Executive Vice President and Chief Financial Officer

Oui. So the opinion that we have on that is not constructive to -- from an investment standpoint in R&D if that has to get amortized over five years. So we'll have to see how that legislation flows out. We have run some models on that. It's not a tremendous impact. It does obviously affect the cash on it. I mean our models say it could be in the 50-ish range, $50 million to $100 million range. And we'll have to see how that legislation unfolds.

David Strauss -- Barclays -- Analyst

D'accord. $50 million to $100 million on annualized cash flow in 2022.

Thomas E. Stiehle -- Executive Vice President and Chief Financial Officer

À droite. You got to amortize it over five years, those credits. And that's an evaluation we do annually against the portfolio that we have. Alors...

David Strauss -- Barclays -- Analyst

D'accord. Merci beaucoup.

Opérateur

Merci. The next question comes from Gautam Khanna from Cowen. Please go ahead.

Gautam Khanna -- Cowen -- Analyst

Oui. Thanks, guys. Bonjour.

Thomas E. Stiehle -- Executive Vice President and Chief Financial Officer

Bonjour.

Gautam Khanna -- Cowen -- Analyst

I have a question of -- Good morning, guys. I have a question on the National Security Cutter program. Any change in the Biden administration on the desire to keep buying these? What should we be looking for '22 request? What's under contract? If you could just refresh us on that.

Mike Petters -- President and Chief Executive Officer

Yes, we're pushing hard to get NSC 12 appropriated. I think it's kind of like the Navy side. We're kind of living off of the work done on the FY '22 budget before this administration got here. And I think the administration now is doing a kind of a top to bottom review of all of that stuff. That's why, frankly, for DoD, you've just seen the top line number come out with not any details behind it. Our view is that there's a lot of strong support for the National Security Cutter. The Coast Guard has -- is gainfully using that platform around the world. And we're proud to be able to partner with them to get it done, and we're going to continue to pursue it.

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Yes, Gala, I could add. We've delivered through nine, as you're probably aware, 11 -- 10, 11 under production there at Ingalls, 11 delivers out in the '24 time frame. But as Mike indicated, very capable ship, and we're working with the Coast guard for potentially in the Congress to get 12 under contract.

Gautam Khanna -- Cowen -- Analyst

D'accord. And is there any discussion of additional block buy fees? Or is 12 sort of the end of the line on that program?

Mike Petters -- President and Chief Executive Officer

I think we'll see. I think we're just -- a lot of new players are coming to the table to have a discussion around it. We're happy to provide whatever requirement the nation needs in that platform.

Gautam Khanna -- Cowen -- Analyst

D'accord. And I may have missed it in your opening remarks, but where are we in terms of staffing at the shipyards, people showing up like level of absenteeism and/or from COVID related to that?

Mike Petters -- President and Chief Executive Officer

Oui. We're at normal levels now. I mean, we have our lowest case rates since last summer. We have the fewest number of people in quarantine since last summer. 1/3 of our workforce -- we've actually vaccinated 1/3 of the workforce, and the workforce is getting vaccinations in other places as well. And so what that's doing is that's just driving our case rates down pretty dramatically. We hired 6,000 people during the pandemic. Our hiring plans continue. And so we're moving ahead. We expect that by the first of June, the people in our shipyards that have -- that want to get the vaccine will have had access to get it. And so we're moving ahead.

Gautam Khanna -- Cowen -- Analyst

And last one for me. Just curious, is there any precedent for the bundled purchase that you're talking about with maybe LHA and LPD being put together? In other words, a bundle across different ship classes...

Mike Petters -- President and Chief Executive Officer

Well, we had a competition a few years ago where the competition was around an LHA and a TAO. And we won the LHA, and our friends at NASSCO won the TAOs. So we've been building ships in this country for over 200 years. I would say that there's probably precedent for just about everything that's out there.

Gautam Khanna -- Cowen -- Analyst

That's a good point. Merci beaucoup.

Opérateur

The next question comes from Robert Spingarn from Credit Suisse. Please go ahead.

Robert Spingarn -- Credit Suisse -- Analyst

Hey, good morning.

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Bonjour.

Robert Spingarn -- Credit Suisse -- Analyst

Chris, this one is for you. I wanted to ask, in your new role, I think one of the things that you're tackling is just smoothing up the best practices from one yard to the other or maybe across all three businesses. And I was hoping you could expand on that a little bit, talk about where the opportunities are within that?

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Oui. No, that's a really good question. I do -- I have had the opportunity to work at Ingalls as a CFO there. And then my corporate CFO job, reviewing all the processes at Newport News. And there are significant things that happen within each of the yards and even in technical solutions that can be shared. One example I could give is supply chain. The supply chain teams work very closely with each other. They bundle procurements. They look at capacity across the spectrum. And they do a very good job at that. Their operating systems are a bit different, but they learn from each other. And we've been bringing best practices in the operating systems as well. So I could talk for days on the things we're working on across shipbuilding and within technical solutions to learn from each other, but those are just a few of them.

Robert Spingarn -- Credit Suisse -- Analyst

I think on one of our visits, one of the things we saw at Newport News was the implementation of VR. It sort of to replace physical blueprints as an example of where a technology can come in. Is there an update on how well that's implemented and if you're actually using that yet or if there are other technologies we're talking about?

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Oui. So another good question. Digital is absolutely being utilized within Newport News and building a CVN 80, and it'll -- it's preparing for utilization on the Columbia class. So it's absolutely an investment we're making. It's paying off the craft and the trades like the new product, and we're hoping for really great things to come from that.

Robert Spingarn -- Credit Suisse -- Analyst

Has anyone quantified the benefit? Have you seen at least in testing the percentage of man-hours reduced or anything like that?

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

We have definitely seen a 1% increase in savings. We haven't published anything to that regard. It's just at the beginning stages on 80. So we don't want to get ahead of ourselves, but we are achieving savings, yes.

Robert Spingarn -- Credit Suisse -- Analyst

D'accord. Merci.

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Sûr.

Opérateur

Merci. The next question comes from Joseph DeNardi from Stifel. Please go ahead.

Joseph DeNardi -- Stifel -- Analyst

Thanks and good morning. Tom...

Thomas E. Stiehle -- Executive Vice President and Chief Financial Officer

Bonjour,

Joseph DeNardi -- Stifel -- Analyst

Bonjour. Just to clarify Carter's question maybe more specifically. When you think about an inflationary environment, what protections do you have? And then where are the risks? I understand you're not seeing anything right now, but to the extent we do see that, where are you protected and what are the risks?

Thomas E. Stiehle -- Executive Vice President and Chief Financial Officer

Thanks, Joseph. D'accord. So as I said earlier on that, our contracts are a little bit more long term than, say, across other industries. We do have the planning cycle, long lead on our contracts. We -- usually, our processes, we want to make sure that we have as much material understood on the quote. So when we go on award, the risk of inflation hitting our handshake values is low on that. Additionally, as contracts run out, there are some contracts with the carriers, six to seven or eight years. And we buy the material much further where it's tough to get that quote. We still have EPA indices and pricing bands with the customer that we share in both the potential underrun or the overrun in that. And then obviously, these contracts are FPIS. So there's some sharing there. But like more immediate, as we pulse right now for the execution of that -- of the contracts that we're working today, we don't see that right now. I mean there's pockets here and there, a piece of material that may be late. But on the whole, material is being flown into the yard at the expected times and expectation of costs that the contracts are centered around. So I hope that hit the S&C question.

Joseph DeNardi -- Stifel -- Analyst

D'accord. Oui. That's helpful. And then, Mike, when you look at 80, 81 and 82, can you talk about the degree of commonality you're expecting from those ships? Does the block buy ensure greater commonality so that maybe you can benefit more from serial production? When you think about the opportunity to improve margins on carrier construction, how important is maybe more commonality? Or is it something very different than that? Merci.

Mike Petters -- President and Chief Executive Officer

Oui. So 80 and 81 are the two ships under contract. 82 is the ship that's out there. Chris alluded to my ancient history of being a program manager. I was actually a program manager for the Stennis and Truman, which was the last time we built two ships at the same time. I can tell you that the second ship absolutely benefits from the first ship in that -- in the way that the teams move from one platform to the next. The learning curves are there. It's kind of hard to think about learning curves on ships that deliver four or five years apart, but they actually -- it's real. And as you get to the second ship, you have well-trained crews who have been through this, who are working through it, who are capturing lessons that are carrying lessons learned with them into that platform. Then the trick will be how do you take what we've learned at 81 and make sure that you do that with 82.

And what that means is 82 has got to be on time. If you delay 82, and we've -- and I've seen this over my whole career, you start spreading these things back out. You start breaking those learning curves. So what 80, 81 means is that you're going to get great efficiency there. I think they may be advertised $4 billion of efficiency across the enterprise, which that's pretty significant. If you spread that out and you delay 82 and you push it out, you're going to start to cut into that efficiency pretty dramatically. That's what happened after Stennis and Truman, with 74 and 75 really came together very nicely. Then we kind of pushed 76 out to the right a little bit. And then we pushed 77 out to the right a little bit. And then we pushed 78 out to the right a little bit. And so all of that, we're trying to capture that back. And I would -- no surprise, I would argue that the next carrier contract should also be a two-ship buy, 82 and 83. So -- but that's just me.

Joseph DeNardi -- Stifel -- Analyst

That's helpful. Merci beaucoup.

Mike Petters -- President and Chief Executive Officer

Tu paries. Merci.

Opérateur

Merci. I'm not showing any further questions at this time. I would now like to hand the call back over to Mr. Petters for any closing remarks.

Mike Petters -- President and Chief Executive Officer

Well, thanks for that, and thanks for joining us today. And we certainly hope that you and your families are all staying safe and are healthy in this environment as we kind of come through the pandemic. But one final thought for you all is I'd like to direct your attention to our Investor Relations page on our website and take a look at our corporate sustainability report. We've been doing a lot of work over many years around these kinds of issues related to sustainability. But we've collected all of that and created a virtual report for you to take a look at. And it's only been up there, I don't know, a couple of months. And it's a pretty dynamic presentation. But I'm very proud of what this company does relative to our communities, relative for our employees, for their families, for our customers. I just -- I'm very proud of what we do and how we do it, and this is a chance for us to kind of brag about a little bit. So if you get a chance, take a look at that. And as always, I appreciate your -- and we appreciate your interest in our company, your engagement with us and any feedback that you have. And we look forward to seeing you again soon. Merci.

Opérateur

[Operator Closing Remarks]

Duration: 60 minutes

Call participants:

Dwayne Blake -- Vice President, Investor Relations

Mike Petters -- President and Chief Executive Officer

Christopher D. Kastner -- Executive Vice President and Chief Operating Officer

Thomas E. Stiehle -- Executive Vice President and Chief Financial Officer

Carter Copeland -- Melius Research -- Analyst

Myles Walton -- UBS -- Analyst

Doug Harned -- Bernstein -- Analyst

Ron Epstein -- Bank of America -- Analyst

George Shapiro -- Shapiro Research -- Analyst

Richard Safran -- Seaport Global -- Analyst

Noah Poponak -- Goldman Sachs -- Analyst

David Strauss -- Barclays -- Analyst

Gautam Khanna -- Cowen -- Analyst

Robert Spingarn -- Credit Suisse -- Analyst

Joseph DeNardi -- Stifel -- Analyst

More HII analysis

All earnings call transcripts