L'innovation financière est depuis longtemps une caractéristique déterminante du secteur financier, sous la forme de nouveaux produits (par exemple, de nouveaux types de titres), de nouvelles technologies (par exemple, une notation de crédit, des machines de caissier automatisées) et de nouvelles institutions (par exemple, les capital-risqueurs, mutuels, mutuels Fonds) (Tufano 2013). La vague actuelle de l'innovation financière est soutenue par des avancées technologiques spécifiques, impliquant: la technologie du téléphone intelligent, les interfaces de programmation Internet et d'application (API); Intelligence artificielle (IA) et technologie Big Data; et technologie du grand livre distribué (DLT) (Allen et al. 2021). Ces nouvelles technologies affectent la façon dont les banques produisent et fournissent des services financiers à leurs clients, ainsi que de donner de nouveaux acteurs finch et de Big Tech dans la production et la prestation de services financiers. Cela a des implications potentielles pour les institutions financières sortantes et, notamment, pour les banques traditionnelles. Il pourrait également créer de nouvelles sources de risque systémique, qui pourraient poser des défis réglementaires et politiques.

Cette chronique décrit un récent rapport du comité scientifique consultatif de l'European Systemic Risk Board (ESRB) (Beck et al. 2022), qui traite de l'impact de la numérisation sur le système bancaire traditionnel européen et la montée de nouvelles sources de risque résultant de la numérisation de l'Europe, et propose trois scénarios différents sur la façon dont la numérisation façonnera la future structure du système bancaire européen.

Une nouvelle vague d'innovation

La récente vague d'innovation financière basée sur les opportunités offertes par la numérisation est venue principalement de l'extérieur du système bancaire sortant sous la forme de nouveaux prestataires de services financiers, soit en concurrence, soit en coopération avec les banques sortantes, mais aussi avec un potentiel de perturbation substantielle (Cornelli etal. 2020).

Défis pour les banques européennes

Le système bancaire européen est confronté aux changements structurels fondamentaux et aux défis qui vont façonner son avenir et sa capacité à répondre aux besoins financiers de l'économie réelle.Certains de ces défis, notamment des prêts sur banque et non performants (NPL), sont présents depuis plusieurs années et peuvent être considérés comme des problèmes hérités datant de la crise financière mondiale et de la crise de la dette souverain européenne.D'autres défis sont de nature prospective et se rapportent aux changements affectant la société au-delà des systèmes bancaires et financiers, tels que le changement climatique.En outre, la pandémie Covid-19 affecte les structures économiques et exerce un impact sur le système bancaire qui peut toucher les modèles commerciaux et les opérations des banques européennes.

Parmi les défis prospectifs, la numérisation accrue des économies avancées semble être assez pertinente.Pour les banques traditionnelles, la numérisation peut conduire à l'offre de nouveaux produits et services, améliorant potentiellement l'expérience client.

Nouveaux concurrents pour les banques traditionnelles

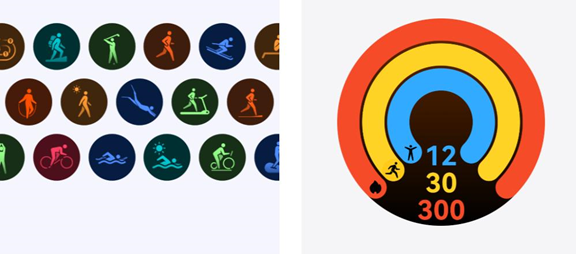

Across the globe, fintechs have shown impressive growth and are typically small and specialised in specific services (although, in aggregate, they cover a diverse group of financial services, Figure 1). Big techs, usually operating through platforms, derive advantages from data analytics, network externalities, and interwoven activities, and follow an envelopment strategy by moving from non-financial into financial services.2

À la suite de ces innovations et de nouveaux fournisseurs, les banques en place sont confrontées à la concurrence dans différentes secteurs d'activité, et la désintermédiation peut entraîner des pertes d'échelle et / ou des économies de portée.Les banques s'attendent généralement à ce que les FinTech ne menacent pas leur titulaire, mais avec un certain besoin de racheter les innovateurs pour soutenir cette position.Avec les grands techniciens, cependant, les banques sortantes pourraient réagir de différentes manières, en fonction de la façon dont les grandes technologies se développent dans la prestation de services financiers: soit en établissant des filiales, soit en coopérant avec les banques sortantes.La première approche poserait un défi direct pour les banques sortantes, qui pourraient réagir en augmentant leur profil de risque pour défendre leur position.La coopération semble moins perturbatrice, même si elle éroderait probablement les loyers que les banques en place ont appréciées jusqu'à présent, ce qui rend potentiellement beaucoup d'entre eux non viables dans leur modèle commercial actuel.

Figure 1 Services financiers commercialisés ou distribués via une plate-forme numérique (% des institutions financières intimées signalant l'utilisation)

Source: European Banking Authority (2021).

Nouveaux risques

Les nouveaux fournisseurs entrant avec des modèles d'intermédiation de type bancaire seraient exposés aux risques connus de la banque (risque de liquidité, risque de crédit, risque de marché, etc.), affectant, à leur tour, le risque à l'échelle du système.Bien que davantage de concurrents puissent améliorer la stabilité à long terme, la concentration (en particulier avec les grandes technologies) pourrait entraîner de nouvelles institutions trop big-to-fail, et une concentration plus forte sur l'intermédiation basée sur les transactions pourrait rendre le système plus procyclique.En outre, les banques sortantes peuvent prendre de plus grands risques pour rivaliser avec les nouveaux fournisseurs.La coopération entre les grandes techniciens et les banques sortantes pourrait allonger les chaînes d'intermédiation, en les déplaçant vers le modèle d'origine et de distribution, ce qui soulève des préoccupations concernant les incitations et la distribution des risques.

En plus du risque financier, la numérisation présente également des risques non financiers importants, à la fois pour les banques et pour les sociétés de fintech et de grandes technologies.Ces risques découlent de plusieurs facteurs: une plus grande concentration sur la fourniture de services de base, tels que le cloud computing;Utilisation plus large de l'intelligence artificielle (IA) en finance;des services trop automatisés ou axés sur l'informatique qui peuvent être plus sujets aux cyberattaques;Faites confiance à une technologie de tête qui pourrait soudainement devenir obsolète;et un faux sentiment de sécurité à partir des idées sursautant de l'IA.

Trois scénarios pour la banque européenne en 2030

La contribution des risques financiers et non financières au niveau global de risque dans le système dépend de la façon dont les banques en place interagissent avec les technologies financières et les grandes technologies à l'avenir, une zone encore dominée par l'incertitude.Par conséquent, le rapport utilise trois scénarios alternatifs pour le système financier de l'UE en 2030 comme base pour discuter des réponses politiques macroprudentielles appropriées.Les trois scénarios ne couvrent pas tous les chemins possibles du système bancaire de l'UE avant 2030, mais ont été sélectionnés sur la base de leurs implications pour l'interaction des banques avec les technologies financières et les grandes techniciens (scénarios 1 et 2) et l'impact des monnaies numériques de la banque centrale(Scénario 3).

Conclusions politiques

Étant donné que les développements du système financier sont endogènes aux réponses et ajustements réglementaires, en particulier lors des transformations potentiellement perturbatrices, nous proposons plusieurs actions politiques pour lutter contre les risques financiers et non financiers.Certaines de ces actions s'appliqueraient aux trois scénarios, tandis que d'autres seraient plus pertinents si un seul des trois scénarios se matérialise.Surtout, la réponse réglementaire sera un moteur clé dont les trois scénarios se matérialisent.

Ces actions politiques sont les suivantes:

Références

Allen, F X G et J Jagtiani (2021), «A Survey of Fintech Research and Policy Discussion», Review of Corporate Finance 1, 259–339.

Beck, T, S Cecchetti, M Grothe, M Kemp, L Pelizzon et un Sánchez Serrano (2022), VIDEOR TIRA-t-il la star de la radio?La numérisation et l'avenir de la banque, les rapports du Comité scientifique consultatif de l'ESRB n ° 12, janvier.

Berg, T, V Burg, A Gombović et M Puri (2020), «Sur la montée des fintechs: score de crédit à l'aide d'empreintes de pas numériques», Review of Financial Studies 33, 2845-2897.

Bindseil, U, F Panetta et I Terol (2021), «Central Bank Digital Currency: Functional Scope, Priing and Controls», ECB Occasional Paper Series No. 286, décembre.

Björkegren, D. et Grissen, D. (2020), «Le comportement révélé dans l'utilisation des téléphones portables prédit le remboursement du crédit», The World Bank Economic Review 34, 618–634.

Cornelli, G, J Frost, L Gambacorta, R Rau, R Wardrop and T Ziegler (2020), "FinTech and Big Tech Credit: A New Database", BIS Working Paper 887 (également publié sous le nom de CEPR Discussion Paper 15357).

European Banking Authority (2021), «Rapport sur l'utilisation des plateformes numériques dans le secteur de l'UE Banking and Payments», septembre.

Frost, J, L Gambacorta, Y Huang, H S Shin et P Zbinden (2019), «Bigtech and the Changing Structure of Financial Intermediation», Economic Policy 34, 761–799.

Jagtiani, J et C Lemieux (2018), «Les rôles des données alternatives et de l'apprentissage automatique dans les prêts fintech: preuves de la plate-forme de consommation LendingClub», Financial Management 48, 1009–1029.

Nakamoto, S (2008), «Bitcoin: A Peer-to-Peer Electronic Cash System», Mimeo.

Tufano, P (2003), «Innovation financière: les 200 dernières années et la suivante», dans le manuel de The Economics of Finance, Jai Press.

Notes de fin

1 Voir, par exemple, Björkegren et Grissen (2020) sur les enregistrements des appels téléphoniques;Berg et al.(2020) sur les données de «l'empreinte numérique» utilisées par une société de commerce électronique allemande;Frost et al.(2019) sur les données de Mercado Libre en Argentine, une plate-forme de commerce électronique;et Jagtiani et Lemieux (2018) comparant les prêts conçus par un grand prêteur fintech à des prêts similaires provenant des banques traditionnelles.

2 Bien qu'il n'y ait pas de définition largement acceptée non plus, nous définissons les entreprises fintech comme de nouveaux acteurs axés sur la technologie visant à concurrencer les institutions financières traditionnelles dans la prestation de services financiers et de grandes entreprises en tant que sociétés de plate-forme, telles que Google, Facebook, Apple, Amazon, Alibaba et Tencent.