L'agence de réglementation et de supervision bancaire (agence) a publié le règlement sur les principes opérationnels des banques numériques et des services bancaires du modèle de service (réglementation).La réglementation, qui a été publiée en tant que projet le 19 août et a attiré l'attention dans les zones bancaires de fintech et numérique, est entrée en vigueur le 1er janvier 2022.

L'objectif du règlement est indiqué comme «déterminant les procédures et principes concernant les activités des banques sans branche qui ne servent que par le biais des canaux de distribution des services bancaires électroniques et la fourniture de services bancaires en tant que modèle de service aux sociétés de technologie financière et à d'autres entreprises» et se concentre sur deuxSujets principaux: Banque numérique et banque en tant que service.

Banque numérique

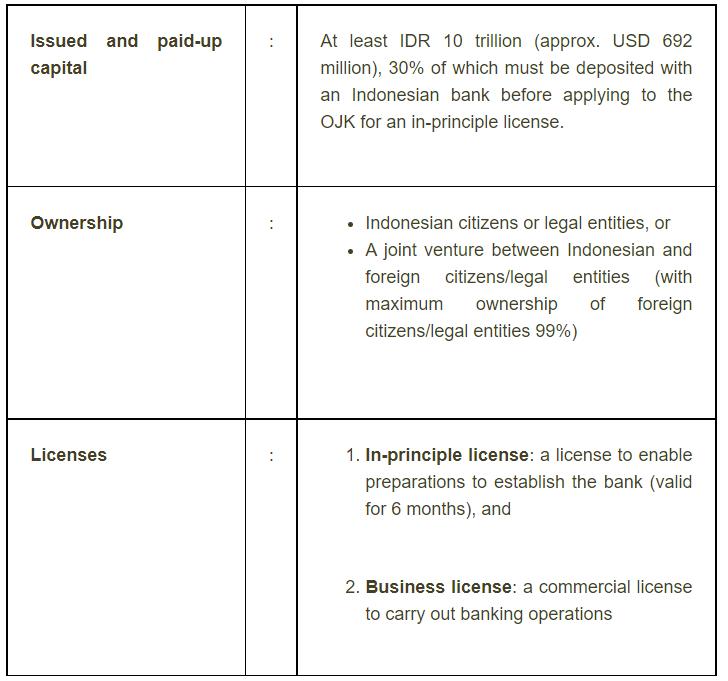

Des réglementations importantes concernant les banques numériques, qui sont définies dans la réglementation comme des «établissements de crédit qui fournissent des services bancaires par le biais de canaux de distribution de services bancaires électroniques au lieu des succursales physiques», sont indiqués ci-dessous: - Conditions requises pour la licence d'établissement et d'exploitation des banques numériques: L'établissementdes banques numériques est soumise à la réalisation des conditions supplémentaires suivantes en plus des conditions d'établissement bancaire classique:

- Principes généraux: En règle générale, les banques numériques peuvent mener toutes les activités que les établissements de crédit peuvent effectuer, selon qu'ils sont des banques de dépôt ou de participation.Par conséquent, en plus de se conformer à toutes les législations auxquelles les établissements de crédit sont obligés de se conformer, ils doivent également se conformer aux dispositions du présent règlement.

- Restriction client: il est réglementé que les clients de crédit des banques numériques ne peuvent être composés que de consommateurs financiers et de SMS.Les exceptions à cette règle sont (i) effectuer des transactions de prêt entre les banques ou sur les marchés monétaires et capitaux, (ii) l'accroître les prêts à d'autres banques, et (iii) l'offre de prêts en devises pour les entreprises qui dépassent la taille des SMS.

- Restriction organisationnelle: les banques numériques ne sont pas autorisées à organiser et à ouvrir des succursales physiques autres que le siège social et les unités de services connexes.D'un autre côté, il est obligatoire d'établir au moins un bureau physique pour faire face aux plaintes des clients.Bien qu'il soit autorisé à établir des réseaux ATM, des coffrets de dépôt de sécurité et des transactions d'entiercement ne peuvent être proposés que numériquement.

- Restriction de crédit: il est réglementé que le montant total des prêts à la consommation en espèces non garantis à offrir par les banques numériques ne peut dépasser 4 fois que le revenu net mensuel moyen du client, et si cela ne peut pas être déterminé, il ne peut pas dépasser 10 000 Liras turcs.

- Abolition des restrictions: Dans le cas où le montant du capital versé des banques numériques est ou est augmenté à 2,5 milliards de liras turcs, il est possible d'abolir les restrictions d'activité ci-dessus pour la banque avec l'approbation du conseil d'administration.

- Continuité du service: le pourcentage de continuité à engager pour les services bancaires électroniques des banques numériques doit être d'au moins 99,8% et il est tenu d'annoncer la valeur de pourcentage de continuité promise.

Banque comme service

Dans la réglementation, les fournisseurs d'interface sont définis comme «les entreprises établies comme des sociétés d'actions qui permettent à leurs clients d'effectuer des transactions bancaires en accédant aux services bancaires offerts par la banque de services via les services bancaires ouverts de la banque via une application mobile ou une interface basée sur un navigateur sur Internet», et la banque en tant que service est définie comme «un modèle de service dans lequel les clients peuvent effectuer des transactions bancaires via la banque de services en se connectant directement aux systèmes de banques de services via des services bancaires ouverts, via l'interface offerte par les fournisseurs d'interface».Les réglementations importantes concernant la banque en tant que service sont les suivantes:

- Restrictions sur les fournisseurs d'interface: Banque en tant que service ne peut être fourni qu'aux fournisseurs d'interface établis en Turquie.Il est également interdit aux banques d'être des fournisseurs d'interface.

- Restrictions sur la publicité et la promotion: les fournisseurs d'interface sont interdits d'utiliser des expressions à tort qui peuvent être interprétées comme elles sont des prestataires de services de paiement tels que les banques, les institutions de paiement, les institutions de fonds électroniques ou comme fonctionnant de telle manière dans leurs noms commerciaux, toutes sortes de documents, publicités et déclarations ou déclarations publiques.

- Relations entre les parties: La banque de services ne peut fournir des services au client du fournisseur d'interface que si un accord a été conclu entre le client et la banque de services.La médiation du fournisseur d'interface dans l'établissement de cette relation contractuelle ou la fourniture de services bancaires sur l'interface désigne le fournisseur d'interface un établissement de service de support et nécessite l'obtention d'une autorisation du conseil d'administration.

- Éléments obligatoires dans les accords: les éléments qui doivent être présents dans l'accord entre le fournisseur d'interface et la banque de services ont été spécifiés.Nous incluons certains des éléments obligatoires ci-dessous:

- Licence d'exploitation: Étant donné que la licence d'exploitation des banques couvre déjà les services qu'ils fourniront aux fournisseurs d'interface, il n'est pas nécessaire de demander une expansion supplémentaire sur le fonctionnement.

- Responsabilités de la banque de services: La banque de services est tenue d'annoncer l'étendue des services sur son site Web, qui comprend la liste de tous les fournisseurs d'interface qu'il dessert et les services bancaires qu'il fournit.En outre, il est obligé d'envoyer une copie de chaque contrat de service signé avec les fournisseurs d'interface et chaque modification du contrat qui envisage un changement dans la portée des services, à l'agence dans une semaine à compter de la date de signature.

Situation des banques actuelles

Les banques qui obtiennent une licence d'exploitation et fournissent des services via des succursales physiques peuvent offrir des services bancaires électroniques dans le cadre de leur licence existante et n'ont pas besoin de faire une demande distincte.En plus de cela, les dispositions du règlement ne sont pas appliquées à ces banques, ce qui signifie qu'aucune obligation supplémentaire n'est imposée.Cependant, l'audit sur place de leurs systèmes d'information est requis pour que ces banques ferment complètement leurs succursales et ne fournissent que des services bancaires électroniques.

Conclusion

La réglementation réglemente le système bancaire numérique qui est actuellement offert aux consommateurs et ouvre la voie aux fintechs pour fournir des services bancaires.Cela a un effet d'accélération et de soutien sur les innovations qui émergeront dans le domaine des finances.

Vous pouvez trouver le texte intégral du règlement ici.(Uniquement disponible en turc)